Das musst du über Anleihen wissen

💡

- Anleihen sind Wertpapiere mit Zinszahlungen – diese können jährlich oder halbjährlich erfolgen.

- Der Investor gibt dem Herausgeber einer Anleihe praktisch einen Kredit, der am Ende der Laufzeit zurückgezahlt werden muss.

- Anleihen können von Staaten, Banken oder Unternehmen ausgegeben werden. Das Risikoprofil unterscheidet sich von Emittent (Anleihen-Herausgeber) zu Emittent. Von Staatsanleihen erster Klasse bis zu Unternehmensanleihen, die auch mal riskanter sein können. Je riskanter eine Anleihe ist, desto höher sind in der Regel die ausgezahlten Zinsen.

- An der Börse kannst du in einzelne Anleihen, Anleihenfonds (Rentenfonds) oder Anleihen-ETFs investieren.

- Zwei wichtige Begriffe im Zusammenhang mit Anleihen sind Rendite und Verzinsung. Rendite beschreibt den Ertrag auf das eingesetzte Kapital und die Verzinsung den Zinssatz auf das Nominal.

👉

- Wenn du noch keines hast: Eröffne ein Depot. Wie Aktien werden Anleihen über ein Wertpapierdepot bei einer Bank oder einem Online-Broker an der Börse gehandelt.

- Wähle die für dich passende Anleihe (z.B. Staatsanleihe oder Unternehmensanleihe) und Anlageform (einzelne Anleihe, Fonds).

- Beim direkten Kauf einer Anleihe solltest du dich mit wichtigen Kennzahlen wie Nennwert, Kupon und Laufzeit einer Anleihe vertraut machen. Entscheidend ist außerdem der aktuelle Kurs. Anleihen haben oft eine hohe Stückelung, sodass du häufig einen hohen Betrag in eine Einzelanleihe stecken musst.

- Anleihenfonds bieten dagegen eine breitere Streuung und erlauben einen Einstieg mit weniger Kapital.

- Prüfe die Bonität des Herausgebers der Anleihe über Ratingagenturen bzw. informiere dich über das aktuelle Rating des Unternehmens. Die Bonität beschreibt die Wahrscheinlichkeit, mit der der Emittent das investierte Kapital nach Ende der Laufzeit zurückzahlen kann.

- Ein niedriger Anleihenkurs ist möglicherweise ein Zeichen für ein Bonitätsprobleme.

🧐

Was sind Anleihen (Bonds)?

Anleihen sind Schuldverschreibungen, die mit einer bestimmten Laufzeit und einem festen (Kupon-)Zinssatz entweder von Staaten, Banken oder von Unternehmen ausgegeben werden.

Mit Aktien gemein haben Anleihen das Verlustrisiko, obwohl es auch hier Unterschiede gibt. Geht ein Emittent in die Insolvenz, kann das investierte Geld weg sein. In so einem Fall genießen Inhaber einer Anleihe aber den Vorteil, noch vor Aktionären aus der Insolvenzmasse bedient zu werden. Risikofrei sind Anleihen dennoch nicht. Obwohl die Wahrscheinlichkeit, dass ein Staat insolvent geht, wesentlich geringer ist als bei einem Unternehmen – zumindest in der Europäischen Union, wo versucht wird, die Europäische Gemeinschaft zusammenzuhalten. Griechenland ist mit seinem Schuldenschnitt im Jahr 2012 aber auch hier ein mahnendes Gegenbeispiel, auf das wir später noch näher eingehen.

🧐

Als sogenannte festverzinsliche Wertpapiere gewähren Anleihen – im Englischen auch Bonds, Fixed Income oder Obligation genannt – Käufern nicht nur ein Recht auf eine regelmäßige Zahlung (fixed income) von vereinbarten Zinsen, sondern auch auf die Rückzahlung der kompletten Investition nach Ende einer festgelegten Laufzeit.

Zinszahlung

Die Zinsen für Anleihen werden meistens als fester Satz wie bei einem Bankkredit festgelegt. Es gibt aber ebenso variabel verzinste Anleihen, die sich an einem Referenzzins orientieren. Der Referenzzins bildet die Kosten der Kreditaufnahme in verschiedenen Märkten ab. Die Ausschüttung der Zinsen kann entweder regelmäßig über die Laufzeit verteilt erfolgen oder erst am Ende der Laufzeit. Normalerweise erfolgt in Europa eine regelmäßige Auszahlung am Ende eines Jahres. In Amerika ist eine Auszahlung zu jedem Quartal oder zumindest halbjährlich üblich. Da Anleihen an der Börse gehandelt werden, musst du deine Investition in Anleihen aber nicht bis zum Ende der Laufzeit halten, um an dein Geld zu kommen (im Gegensatz zum Festgeldkonto). Du kannst deine Anteile auch während der Laufzeit börsentäglich verkaufen.

Anleihe ist nicht gleich Anleihe

Investoren können entweder Staatsanleihen erwerben, die, wie der Name schon sagt, von einem Staat ausgegeben werden. Anleihen können aber auch von Unternehmen stammen, dann werden sie Unternehmensanleihen genannt.

Unterschiede gibt es dabei hinsichtlich des anfangs erwähnten Risikoprofils und der daraus resultierenden Zinshöhe. Das Risikoprofil wird maßgeblich durch das Rating geprägt. Das Rating stellt das Ergebnis einer Bonitätsprüfung dar. Ein gutes Rating bringt einen geringeren Zins mit sich, gleichzeitig aber auch mehr Sicherheit, dass du deinen Zins und deinen investierten Betrag am Ende der Laufzeit zurückbekommst.

🧐

Anleihen werden an der Börse gehandelt

Wie auch Aktien können Anleihen an der Börse gehandelt werden. Sie sind damit prinzipiell wieder verkäuflich und trotz einer vorher festgelegten Laufzeit liquide. Mit der Handelbarkeit geht auch einher, dass bei der Rendite einer Anleihe nicht nur der Zins, sondern auch der Kurswert eine Rolle spielt. Den haben Anleihen nämlich genauso wie Aktien – mit einem kleinen Unterschied. Während der Kurswert einer Aktie immer in Euro oder einer anderen Landeswährung angegeben wird, wird der Kurswert von Anleihen immer in Prozent angegeben. 100% entsprechen dabei immer dem Nennwert (Nominalwert) einer Anleihe, also dem Wert, zu dem die Anleihen ausgegeben wurden. In unserem Beispiel oben ist der Nennwert (Nominalwert) 10.000€.

Wichtige Begriffe zu Anleihen – Diese Kennzahlen musst du kennen

Eine Anleihe besteht immer aus einem Nennwert, dem Kuponzins und einer festgelegten Laufzeit. Nach diesen Faktoren richtet sich die Rendite der Investition.

| Kennzahl | Beschreibung |

|---|---|

| Nennwert (nominal) | Der Nennwert beschreibt auch das Nominal einer Anleihe. Also der offizielle Wert einer Anleihe, auf den sich Zinsen und Rückzahlung beziehen. |

| Kupon/Zins | Der Zinssatz heißt bei Anleihen traditionell Kupon. Er steht dem Anleiheinhaber zum jeweiligen Zinstermin vom Emittent einer Anleihe zu. Die Höhe des Zinssatzes unterscheidet sich von Anleihe zu Anleihe und hängt maßgeblich mit der Bonität des Herausgebers zusammen. |

| Laufzeit | Die Laufzeit einer Anleihe kann von wenigen Monaten bis zu mehreren Jahrzehnten reichen. Staatsanleihen können durchaus eine Laufzeit von 30 Jahren oder mehr aufweisen. Solange muss man dann natürlich nicht auf sein Geld warten, sondern kann die Papiere jederzeit an der Börse verkaufen. |

| Rendite/Yield (eng.) | Die jährlich zu erwartende Rendite bei Anleihen errechnet sich aus den festgelegten Zinszahlungen (Kupon), dem Kauf- und Rückzahlungskurs und der Laufzeit. Rendite und Kupon werden in diesem Kontext manchmal fälschlicherweise gleichgesetzt. Der Zins ist aber nur ein Teil der Rendite, die auch vom Börsenkurs beeinflusst wird. Als Eselsbrücke hilft es, an die Dividende von Aktien zu denken. Die Dividendenrendite ist nichts anderes als die zu erwartende Dividende in Relation zum Aktienkurs. |

| Stückelung | Dadurch wird der Nennwert (nominal) genauer erklärt. Es gibt bei Anleihen immer eine Mindeststückelung, also eine Größe, die bspw. beim Kauf angibt, wie viel nominal mindestens zu erwerben ist. Es können auch kleine Beträge in Anleihen investiert werden, wenn die Mindeststückelung 1.000€ beträgt, der Anleihekurs aber sehr niedrig, bspw. bei 10 liegt. Dann musst du nur 10% von 1.000€ bezahlen – also 100€. |

| Duration | Die Duration beschreibt bei Anleihen die mittlere Kapitalbindungsdauer. Durch die meist jährlichen Zinszahlungen ist die durchschnittliche Kapitalbindungsdauer kürzer als die Laufzeit, da jährlich ein Teil des Kapitals an den Investor fließt. Mit der Duration lässt sich das Zinsänderungsrisiko berechnen. |

💡

Praxisbeispiel: Kursentwicklung einer Anleihe

Zurück zu unserem Beispiel: eine Anleihe für 10.000€ mit 4% Zins. Die Anleihe im Wert von 10.000€ und dem nominal 10.000€ entspricht einem Kurswert von 100%. Dafür hat sich der Begriff „pari“ etabliert. Dieser Kurswert kann, ganz wie bei Aktien, während der Laufzeit der Anleihe fallen (unter pari, unter 100%) oder steigen (über pari, über 100%). Nach einem Jahr kann der Kurs beispielsweise bei 95% liegen, die Anleihe ist also nur noch 9.500€ wert und kann zu diesem Preis an der Börse ge- und verkauft werden. Gleichzeitig kann der Kurs aber auch über 100% steigen. Am Ende der Laufzeit pendelt der Kurs sich dann wieder bei 100% ein – man sagt dazu „Pull-to-Par -ffekt“, da Besitzer von Anleihen zum Schluss genau die zu Beginn investierte Summe zurückerhalten, in unserem Beispiel also die 10.000€.

Was beeinflusst den Kurs einer Anleihe?

Die Schwankungen von Anleihekursen während der Laufzeit hhängenin vielen Fällen mit folgenden Faktoren zusammen:

Entwicklung der Marktzinsen / Kapitalmarktzins

Bonität des Emittenten

⚠️

Fallen die Marktzinsen, dann steigen die Kurse der Anleihe. Der Hintergrund ist, dass Anleger ihre Anleihe mit einer Verzinsung von 4% verkaufen, wenn eine ähnliche langlaufende Anleihe mit 5% auf den Markt kommt. Die 4%-Anleihe wird im Vergleich zur 5%-Anleihe weniger attraktiv. Der Verkaufsdruck der 4%er steigt und der Preis der Anleihe fällt. Sinken die Zinsen, gibt es umgekehrt am Markt nur noch Anleihen mit 3% und gleicher Laufzeit wie unsere Beispielanleihe. Mit 4% ist sie somit „gefragt“, der Kurs steigt. Anleihen kannst du vor Ende der Laufzeit sowohl mit Kursgewinnen als auch mit Verlusten an der Börse verkaufen.

🧐

Kapitalmarktzins bezeichnet im Allgemeinen den Zinssatz für langfristige Anlagen. Im engeren Sinn sind damit vor allem die Renditen langlaufender Wertpapiere am Kapitalmarkt gemeint. Bei Ländern wird zur Ermittlung des Kapitalmarktzinses die Rendite zehnjähriger Staatsanleihen herangezogen, als Bestimmungsgröße dient die Umlaufrendite festverzinslicher Wertpapiere. Der Kapitalmarktzins wird durch Angebot und Nachfrage sowie durch die Erwartungen der Marktteilnehmer beeinflusst.

💡

Rating des Anleihe-Emittenten

Manche Anleihen bringen höhere Zinserträge mit sich als andere. Denn bei Anleihen sind einige Papiere mit mehr Risiko verbunden als andere. Generell lässt sich sagen, dass mit steigendem Risiko einer Anleihe der Emittent einen höheren Zins anbieten muss, da auch das Risiko steigt, dass er das Kapital nicht zurückzahlen kann. Wie im normalen Leben also: Vertraust du jemandem, ob er dir dein geliehenes Geld zurückzahlt oder nicht? Um einschätzen zu können, wie wahrscheinlich so ein Ausfall ist, gibt es Rating-Systeme, die für Staats- und Unternehmensanleihen gültig sind.

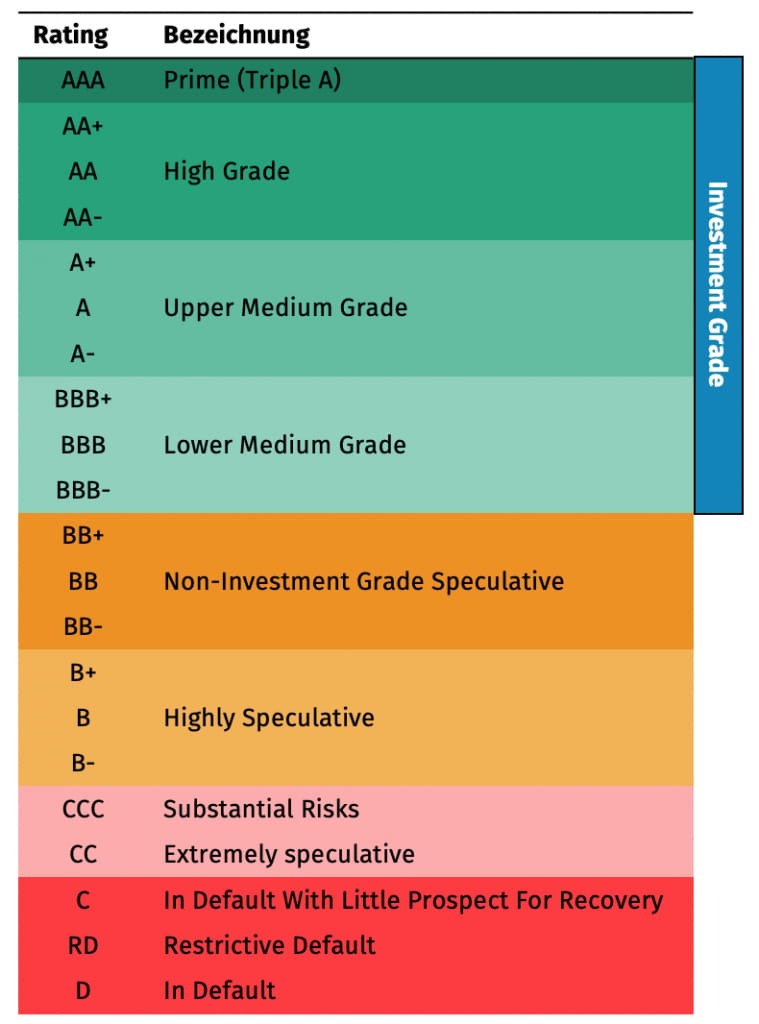

Fast alle Ratings (97%) auf der Welt stammen dabei von den vier Ratingagenturen Standard & Poor's, Moody's, Fitch und DBRS – jede mit ihrer eigenen Bewertungsskala. Standard & Poor's teilt Staaten und Unternehmen beispielsweise in die Ratingklassen (Notches) AAA bis D ein. Triple-A (AAA) gilt als die beste Bonitätsstufe, bei der ein Zahlungsausfall nahezu ausgeschlossen ist. Bei CCC ist dieses Risiko wesentlich höher. Das bedeutet auch, dass ein Anleihe-Emittent mit niedrigem Rating einen höheren Zins, also auch eine höhere Rendite, bieten muss, um Investoren für das höhere Ausfallrisiko zu gewinnen. Bei D ist die Insolvenz, also der Zahlungsausfall, bereits eingetreten.

In der Geschichte von Anleihen gab es immer wieder Zahlungsausfälle. In Europa sagt dir sicherlich die Staatspleite von Griechenland aus dem Jahr 2012 etwas. Ein paar Jahre davor, 2008, hat es eine ganze Reihe von Emittenten erwischt. Der bekannteste Fall ist die Bank Lehman Brothers. Aber auch schon viele Jahre davor gab es Zahlungsausfälle. Sogar Deutschland hat es in die Liste der Pleitestaaten geschafft – mehrfach. Wirecard hat es beispielsweise 2020 geschafft, „default“ zu gehen.

In vielen Ländern mit einem hohen Rating bekommt man für eine Investition in Anleihen meist vergleichsweise weniger Zinsen als in Ländern mit einem schlechteren Rating – je höher das Ausfallrisiko, desto höher der Zins.

🧐

Diese Arten von Anleihen gibt es

Anleihen erwerben kann man von Ländern, Banken oder Unternehmen. Dazwischen gibt es viele Sonderformen, die wiederum Auswirkungen auf das Risikoprofil der Anleihe haben können.

| Emittenten | Beschreibung |

|---|---|

| Staatsanleihen | Staatsanleihen werden von einzelnen Ländern ausgegeben. Die Staatsanleihen von Deutschland heißen auch Bundesanleihen, für die USA gibt es den Begriff Treasury-Bonds (T-Bonds). Zinsen und Risiken können sich von Emittent zu Emittent sehr unterscheiden. |

| Unternehmensanleihen | Wenn zusätzliches Kapital benötigt wird oder Banken keinen Kredit geben, können Unternehmen Anleihen ausgeben. Genau wie Staaten müssen Unternehmen dann Zinsen zahlen und das Kapital am Ende der Laufzeit zurückzahlen. Aufgrund ihrer teilweise geringeren Finanzkraft müssen Unternehmen im Vergleich zu Staaten aber einen Bonitätsaufschlag (höheren Zins) zahlen, auch „Spread“ genannt. Das bedeutet aber nicht, dass Unternehmen automatisch immer höhere Zinsen zahlen als Staatsanleihen. |

| Mittelstandsanleihen | Auch „kleinere“ Unternehmen aus dem Mittelstand können Anleihen ausgeben – meist mit höheren Zinsen aufgrund fehlender Ratings von anerkannten Ratingagenturen und eines größeren Ausfallrisikos. Aber der Anleihemarkt bietet eine gute Alternative zum Kreditmarkt von klassischen Banken – z.B. emittiert Katjes immer wieder Mittelstandsbonds. Auch Fußballvereine nutzen das Instrument der Anleihe, zum Beispiel Hertha BSC, Werder Bremen, Manchester United oder Real Madrid. |

| Bankanleihe | Die Anleihe wird von einer Bank zur Fremdkapitalbeschaffung herausgegeben, um damit das eigene Aktivgeschäft zu refinanzieren. Das Aktivgeschäft besteht unter anderem aus der Vergabe von Krediten. Eine besondere Form der Bankanleihe ist der Pfandbrief. |

| Pfandbriefe | Banken nutzen Pfandbriefe, um Kredite für Immobilien, Flugzeuge und Schiffe refinanzieren zu können. Das Geld, das sie auf der einen Seite verleihen, sammeln sie auf der anderen Seite von Anlegern ein. Die erhalten dafür wiederum Zinsen. An einem Pfandbrief sind also drei Parteien beteiligt. Der Anleger (Pfandbriefinhaber), die Bank und ein Bankkunde, an den das Geld des Anlegers zum Beispiel als Immobilienkredit weitergereicht wird. Für Anleger handelt es sich um normale Anleihen mit einer zusätzlichen Sicherheit, da ein Sachwert dahintersteht. |

| Nachrangige Anleihen | Nachrangige Anleihen gehören zu den Unternehmensanleihen mit dem höchsten Risiko. Geht das Unternehmen insolvent, werden Inhaber solcher Anleihen erst nach den „vorrangigen“ Anleihen aus der Insolvenzmasse ausgezahlt. Dafür winken aber während der Laufzeit höhere Zinsen. Nachrangige Anleihen werden auch als Hybridanleihen bezeichnet. Hybrid, weil sie zwischen Eigenkapital und Fremdkapital stehen. Sie sind eine Mischung aus Aktie und Anleihe. |

| Wandelanleihe | Eine weitere Sonderform der Unternehmensanleihe. Investoren können ihre Anleihen bis zu einer vorher festgelegten Frist in Aktien des Unternehmens umtauschen, um möglicherweise höhere Gewinne zu erzielen. Ein Rücktausch ist ausgeschlossen. |

| Aktienanleihe | Daneben gibt es noch die Aktienanleihe, die von Banken häufig auch als Zertifikat angeboten wird. Für eine bestimmte Laufzeit erhält der Anleger vom Emittenten ein Wertpapier mit fester Zinszahlung – im Gegenzug übernimmt er das Risiko, die zugrunde liegenden Aktien zu einem festgelegten Basispreis abnehmen zu müssen. Am Ende der Laufzeit wird ein festgelegter Basispreis, zumeist einer Aktie, mit dem aktuellen Kurs verglichen. Liegt der Kurs über dem Basispreis, erhält der Anleger 100 % des Nennwertes zurück. Liegt der Kurs darunter, kann anstelle eines Geldbetrages eine bestimmte Anzahl von Aktien (oder ein entsprechend niedrigerer Geldbetrag) geliefert werden. Eine Aktienanleihe ähnelt Anleihen in ihrer Funktionsweise und ist im rechtlichen Sinne eine Anleihe (Inhaberschuldverschreibung) der emittierenden Bank. |

| Hochzinsanleihen (Engl. High Yield- oder Junk Bonds) | Eine riskantere Form von Unternehmensanleihen, die aber auch von Staaten ausbegeben werden kann. Länder und Firmen, die Hochzinsanleihen ausgeben, schneiden bei den Ratingagenturen schlecht ab und kommen nicht über die Bewertung „BB“ hinaus – sie sind „non-investmentgrade“. Es handelt sich also um spekulative Investitionen („Junk Bonds“, „High-Yields“) mit hoher Rendite und hohem Ausfallrisiko. Gerade Hochzinsanleihen bezahlen häufig einen halb- oder gar vierteljährlichen Zins an die jeweiligen Investoren. Hintergrund ist, dass die Investoren gerne zwischenzeitlich ihren Zins „sehen“ wollen und dadurch die Solvenz des Emittenten bewiesen wird. |

🧐

Warum in Anleihen investieren?

Wer an der Börse auf Anleihen setzt, tut dies meist aus einem von zwei Gründen:

Sicherheitsanker: Staatsanleihen mit einem Triple-A-Rating sind finanziell wesentlich stabiler als Aktien von Unternehmen. Und auch Unternehmensanleihen versprechen durch die meist festen Zinszahlungen im Vergleich zu einer schwankenden Dividendenauszahlung bei Aktien mehr finanzielle Kontrolle. Bei einer Insolvenz werden Anleihegeber vor Aktionären ausgezahlt. Daher nutzen viele Anleger Anleihen zur Absicherung ihres Portfolios gegen Kursverluste.

Renditebooster: Anleihen können aber durchaus auch zum risikoreichen Teil des Portfolios gehören. Unternehmens- oder Staatsanleihen mit einer weniger guten Bonität versprechen hohe Kursgewinne und Kupons und treiben die Rendite in die Höhe. Auch unter Anleihen gibt es jedoch hochspekulative Produkte, die mit hohen Zinsen locken, aber ein hohes Ausfallrisiko aufweisen. Stichwort: Junk Bonds. Zu Deutsch: Ramschanleihen.

Ganz uunabhängig davon, ob du in Anleihen investieren möchtest oder nicht, wirst du zum Investieren ein Depot benötigen. Mit unserem Depot-Vergleich findest du das beste Depot für deine persönlichen Bedürfnisse.

Tagesgeld, Festgeld oder Staatsanleihen-ETFs?

Wenn sichere Staatsanleihen ähnlich risikofrei sind wie klassische Tagesgeld- oder Festgeldkonten, wofür soll man sich dann entscheiden? Es spricht einiges dafür, einen Teil seines Vermögens bis maximal 100.000€ je Bank und je Kunde auf einem Tagesgeldkonto zu lagern, da es einfacher und flexibler ist als in Anleihen zu investieren. Auf einem Tagesgeldkonto kannst du jederzeit frei über das Geld verfügen und einige Anbieter bieten attraktive Zinsen für dein Guthaben an.

Alternativ bietet auch ein Festgeldkonto Zinsen auf das angelegte Kapital. Allerdings bist du mit der festgesetzten Laufzeit bei einem Festgeldkonto nicht so flexibel wie bei einer Anleihe. Das Festgeldkonto ist nicht liquide. Wer früher an sein Geld will, kann sein Festgeld nicht einfach wie eine Anleihe verkaufen. Anleger sind an die vorher festgelegte Laufzeit gebunden.

| Anleihe | Tagesgeld | Festgeld | |

| Liquidität | Prinzipiell liquide (unter Beachtung der Wertschwankungen und der Liquidität an der Börse) | Liquide | Illiquide während der Laufzeit |

| Renditechance | Hohe Rendite meist nur bei spekulativer Anlage. Häufig Negativzins bei guten bis sehr guten Ratings | Geringe Rendite | Geringe Rendite |

| Laufzeit | Laufzeiten, Anleihen aber an Börse handelbar | Keine feste Laufzeit | Feste Laufzeiten |

Risiken von Anleihen

Einige Nachteile und Risiken von Anleihen haben wir in den vorangegangenen Kapiteln schon genannt, hier eine Zusammenfassung:

Niedrige Zinsen / Negativzinsen und Sicherheit im Vergleich zu hohen Zinsen und Risiko

Viele Anleihen mit einem guten Rating, die eine geringe Ausfallwahrscheinlichkeit versprechen, bieten in der Regel niedrigere Zinsen. Staaten oder Unternehmen mit einem schlechteren Rating bieten dagegen höhere Zinsen an. Dann handelt es sich aber um spekulative Investments, wie Junkbonds oder Staatsanleihen von Ländern, die zu den Emerging Markets zählen.

Gefahr der Insolvenz

Eine Insolvenz kann nicht nur Aktieninhaber schwer treffen, sondern auch Inhaber einer Anleihe. Ein Ausfallrisiko gibt es auch bei Staaten. Bei der Auswahl der Anleihe sollte man also beachten, wie Ratingagenturen die Bonität einschätzen und ob sich das Risiko für höhere Zinsen tatsächlich lohnt.

Kursschwankungen

Natürlich müssen Anleihen nicht bis zum Ende der Laufzeit gehalten werden, sondern können an der Börse verkauft werden. Dabei muss man aber den Kurs im Auge behalten. Der kann schwanken, weshalb nicht garantiert ist, dass du dein Geld jederzeit zum Nennwert der Anleihe wieder zurückbekommst. Aus diesem Grund ist es am sinnvollsten, die Anleihe bis zum Laufzeitende zu halten.

Währungsschwankungen

Dieses Risiko ist relevant, wenn du eine Anleihe in einer anderen Währung als Euro kaufst - eine sogenannte. Fremdwährungsanleihe. Bei einem Verkauf der Anleihe oder einer Auszahlung kann es aufgrund der unterschiedlichen Währungskurse entweder zu zusätzlichen Gewinnen oder Verlusten kommen. Dieses Risiko heißt Währungsrisiko. Um dieses Risiko zu vermeiden, ist es sinnvoll, in Anleihen in der eigenen Währung zu investieren – außer man möchte das Währungsrisiko (und damit auch die Währungschance) bewusst eingehen.

So kannst du Anleihen kaufen

Anleihen kann man entweder direkt oder in Form von Fonds oder ETFs erwerben. Bei Anleihenfonds wird das Geld der Investoren je nach ETF-Typ vor allem in Staatsanleihen, Unternehmensanleihen oder Pfandbriefen angelegt. Manchmal spricht man in diesem Kontext auch von Rentenfonds, die aber nicht direkt etwas mit der Altersrente zu tun haben. Der Begriff kommt daher, dass Anleihen regelmäßig Zinsen (Renten) abwerfen. Durch den Begriff „Rente“ lässt sich auch nochmal die ursprüngliche Sicherheitsidee von Anleihen erkennen. Ob man sich nun für Fonds oder Einzelwerte entscheidet: Bei beiden Produkten gibt es ein paar wichtige Punkte zu beachten.

Checkliste: Einzelne Anleihen kaufen

Kennzahlen: Informiere dich vor dem Kauf einer Anleihe über Nennwert, Zins und Laufzeit des Wertpapiers. Auch Sonderbedingungen, wie beispielsweise die Möglichkeit einer vorzeitigen Kündigung durch den Emittenten, sollten dir bekannt sein.

Rating des Emittenten: Überprüfe das Rating der Anleihe. Staatsanleihen mit einem Rating von AA und darüber gelten beispielsweise als besonders sicher. Alles im Bereich BB und darunter gehört in den Bereich spekulativer Investments.

Jede Anleihe hat eine Mindestanlagesumme („Mindeststückelung“), der kleinstmögliche Anteil, den ein Käufer erwerben kann. Dieser Anteil kann bei 1.000€, 10.000€ oder 100.000€ liegen.

Währungsrisiko: Investiere nach Möglichkeit nur in Anleihen, die in deiner Heimatwährung aufgelegt sind (in DE und AT also in Euro), um Währungsrisiken zu vermeiden.

Welche Anleihe es gibt, kannst du bei der Börse Stuttgart herausfinden.

Checkliste: Anleihenfonds kaufen

Wahl eines Fonds: Aktiv gemanagte vs. Anleihen-ETFs

Laufzeit: Kauft der Fonds lang- oder kurzlaufende Anleihen?

Anleihetyp: Kauft der Fonds Staats- oder Unternehmensanleihen?

Risikoklassifizierung: Kauft der Fonds Anleihen bester Bonität oder eher Junk Bonds?

Verwaltungskosten vergleichen

Fondsvolumen überprüfen

Währung (Währungsrisiko) beachten

Statt in einzelne Anleihen kann man auch in aktive Rentenfonds oder Anleihen-ETFs investieren. Diese streuen das Kapital über verschiedene Produkte wie Staats- und Unternehmensanleihen. Ein gutes Beispiel sind Euro-Bonds (Euro-Staatsanleihen), die von Ländern mit der offiziellen Währung Euro ausgegeben werden. Euro-Bonds gelten als recht sichere Anlageform, da zum Beispiel kein Währungsrisiko besteht und das investierte Kapital nicht nur von einem Staat abhängt.

💡

Aktiv gemanagte Fonds vs. Anleihen-ETFs

Anleger sollten sich auch Gedanken machen, wie sie in Fonds investieren möchten. Die aktive Variante hat ein Fondsmanagement, das mit individuellen Zu- und Verkäufen eine maximale Rendite erzielen will – was, wie bei Aktien, nicht immer gelingt. Anleihen-ETFs suchen sich dagegen Indizes wie den eb.rexx® Government Germany Index, der die 25 größten in Euro denominierten Staatsanleihen aus Deutschland umfasst, und bilden diesen nach. So gibt es auch Anleihen-ETFs zum Beispiel auf den Deutschen Rentenindex (REX), der die Wertentwicklung deutscher Staatsanleihen misst.

Beide Fondsarten sind diversifiziert und bieten über einen langen Anlagehorizont eine solide Sicherheitsbasis. Die wird bei aktiv gemanagten Fonds aber schnell durch hohe Verwaltungsgebühren von bis zu 1% pro Jahr und Ausgabeaufschlägen von bis zu 5% gedrückt. Bei Anleihen-ETFs belaufen sich im Vergleich die Kosten pro Jahr auf 0,2% und werden in den Verkaufsunterlagen als Total Expense Ratio (TER) aufgeführt. Anleihen-ETFs sind also eine kostengünstige Alternative, um diversifiziert in den Anleihenmarkt zu investieren.

Unser Fazit

Ob Anleihen eine sichere Anlageoption sind, hängt immer stark von der Art der Anleihe ab. Staatsanleihen höchster Bonität in Euro sind risikoärmer als Unternehmensanleihen. Anleger nutzen sichere Staatsanleihen auch häufig als Beimischung zum Portfolio, um Schwankungen zu verringern. In allen Kategorien gibt es aber Ausnahmen. Wer diversifiziert investieren möchte, der sollte sich aber nicht auf einzelne Anleihen konzentrieren, sondern Anleihen-ETFs mit geringen Verwaltungskosten in den Blick nehmen.